こんな人には、こんな保険

「専業主婦」には、どんな保険?

専業主婦、とくに子どもがいる主婦に万一のことがあった場合、家族のダメージは計り知れません。精神的な損失はもとより、経済的な損失も深刻なものであるといえます。

専業主婦に万一のことがあった場合の「経済的損失」

①ご主人がそれまで通り働けなくなる

奥様の「万一」は、ご主人の仕事に影響を与えます。とくに小さなお子さまがおられる場合は、保育園などの送り迎えが必要になるなど、家族のために割かなければいけない時間が増えます。現在、ご主人の仕事が残業の多い職種である場合などは、配置転換を願い出たり、勤め先をかえたりしなければならない必要が生じるかもしれません。それによって生じる収入の減少が「経済的損失」となります。

②生活のコストが上昇する

それまで奥様が果たしてきた役割を他のもので代用しようとすると、家計支出が上昇します。たとえば、外食が多くなることによる食費の増加、ベビーシッターやホームヘルパーなどの利用による出費などが「経済的損失」となります。

専業主婦が病気になったら

病気やケガで長期入院したり、がんなど長期療養が必要な病気になったりすると、医療費の負担が家計を圧迫すると同時に、「万一の場合」と同様に、家計収支の悪化による経済的損失の発生が想定されます。

「万一」に備えた保障は「終身」を基本に

一生涯保障される「終身保険」は、万一の場合に保険金が支払われるとともに、「解約返戻金」があるので、資産形成を兼ねて保障を確保することができます。一般的に終身保険の保障額は葬儀費用(200〜300万円程度)を目安にしますが、これよりも高めの保障額(たとえば、800〜1,000万円程度)を設定しておけば、いざというときのための充分な備えになると同時に、将来老後を迎えたときに保険契約の一部または全部を解約すれば貴重な生活資金になります。もし、これでは保険料の負担が重すぎるということであれば、終身保険の保障額は抑えて、そのぶん定期保険で保障を確保しておきましょう。お子さまが独立するまでの期間を定期保険の保険期間にすることをおすすめします。

病気やケガの保障には「女性疾病」に備える特約をプラス

病気やケガに備えて「医療保険」等に加入する場合は、女性特有の病気を手厚く保障する特約をプラスできる保険を選ぶことをおすすめします。子宮がんや乳がんなど女性特有のがんは、20歳代からリスクが高くなるので、とくに比較的若い主婦の方はこの保障を確保しておくと安心です。

はじめに申しあげますが、専業主婦だって重要な職業、家族を生活面でも精神面でも支える大切な役割を担っています。収入がないことをネガティブに感じる必要は全くありません。しかし、保険は「金融商品」であり相応の費用負担が生じます。お金が絡む話だからこそ、ここはクールに考えるべきではないでしょうか?

専業主婦に万一のことがあったら

専業主婦、とくに小さなお子さまがおられる母親が亡くなった場合、家族のダメージは計り知れません。しかし、「経済的損失」という視点でみれば、「収入が途絶える」といった損失は発生しません。もちろん、家計支出の増加などの可能性は否定できませんが、それもご夫婦でしっかり貯蓄していれば対応できる範囲ではないでしょうか。

生命保険の役割とは?

生命保険(死亡保険)の第一の役割は、万一のことが起きてしまった場合に、家族が被る経済的損失を補填し、家族の生活を守ることです。だからこそ、一家の収入を支えるご主人には「掛け捨て」で手厚い死亡保険をかけることが一般的なのです。専業主婦が万一のことが起きた場合のご家族のダメージが深刻なものであるのは間違いありませんが、それは「経済的な深刻さ」ではありません。だから、万一に備えた保障は必要ないといえます。

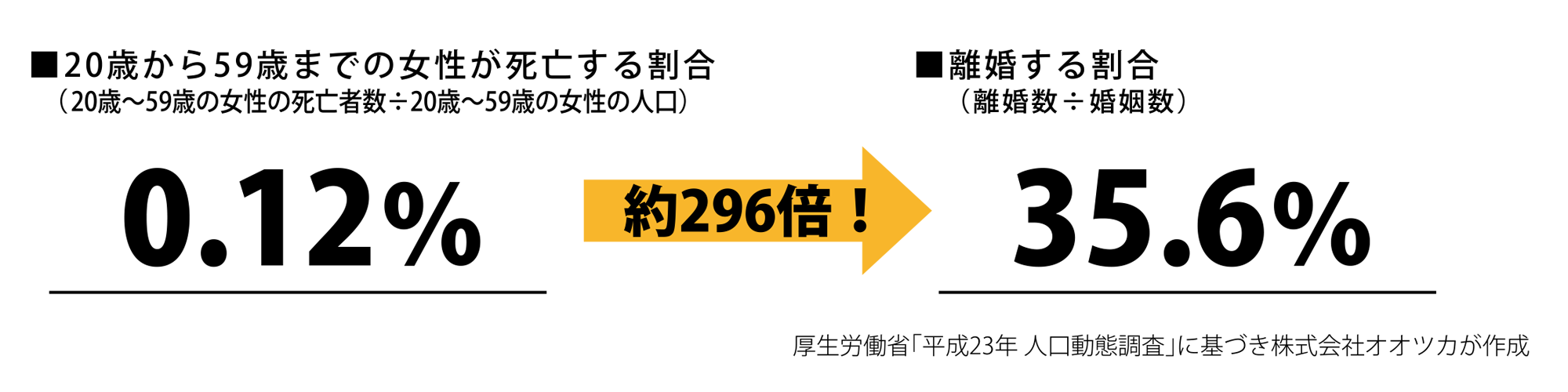

「死亡」と「離婚」、どちらのリスクが大きい?

下の数値は、現役世代の女性が「死亡する割合」と、日本の夫婦が「離婚する割合」を比較したものです。死亡よりも離婚のほうがはるかにリスクが高いことが明らかでしょう。万が一離婚する際に「保険」に入っているのと、「貯蓄」が充実しているのと、どちらがその後の生活に役立つでしょうか? だからこそ、保険にはいるよりも、保険料を払うつもりで月々積立預金をするほうが合理的なのです。離婚しなかった場合(もちろん、その確率のほうがはるかに高いでしょうが…)は、その貯蓄をご夫婦で仲良く使えばよいのです。「貯蓄」はどんな目的にも使える万能の金融商品なのです。